Настрой рынков

На прошлой неделе выходили данные по инфляции в США и Европе. От данных ждали роста волатильности на рынках. Но цифры оказались в пределах ожиданий. Рынки продолжили топтаться на месте. Тут не помогли даже прошедшие квартальные экспирации фьючерсов и опционов на акции, индексы и валютные пары в следующих странах:

- Россия

- США

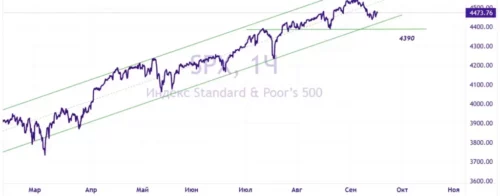

Индекс S&P 500 с марта по сентябрь 2021 года

S&P 500 в сентябре 2021 года

| Поддержка | Ближайшая цель | |

| Значение (пунктов) | 4390 | 4600-4700 |

На территории «умных» денег тоже продолжается консолидация.

Индекс доллара США, доходность 10-летних облигаций США и индекс волатильности

- акций

- товарных

- развивающихся

Доходности 10-летних облигаций США (трежерис) тоже уже месяц стоят у отметки 1,3. А индекс страха VIX закрепился немножко ниже 20 пунктов.

Участники рынка активно хеджируются на случай падения, но они не спешат продавать акции в своих портфелях. Они действуют по правилу: «Если акции приносят прибыль, держим до упора, пока не покажут разворот».

На прошлой неделе Bank of America Corporation поделился любопытным наблюдением. Он провёл исследование, согласно которому почти все управляющие активами на Wall Street пугают нас с вами возможностью обвала. Но что делают они сами? Они свои активы не сбрасывают и даже не проводят ребалансировку портфелей. Они занимают выжидательную позицию.

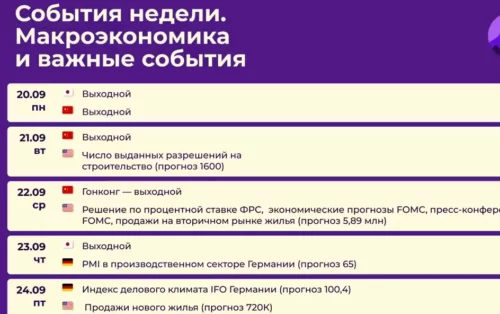

События предстоящей недели

Важные события недели

Будут представлены экономические прогнозы членов Федерального комитета по открытым рынкам. Тут мы услышим что-то новенькое.

В 21:30 по московскому времени состоится пресс-конференция главы ФРС Джерома Пауэлла. Своими заявлениями он может принести на рынки волатильность.

Заседание ФРС 22 сентября 2021 года

| Результаты заседания ФРС | Пресс-конференция Пауэлла | |

| Время | 21:00 по Москве | 21:30 по Москве |

Участники рынка ждут от Федрезерва ясности по поводу сокращения программы выкупа активов. Сейчас объём программы составляет 120 миллиардов долларов в месяц. В эту сумму входят:

- государственные облигации США

- ипотечные ценные бумаги

Сокращение программы чревато:

- повышением доходности трежерис

- ростом индекса доллара

Это окажет давление на рынки:

- акций

- товарные

На мой взгляд, сейчас главным аргументом в пользу сокращения программы выкупа облигаций становится сильный рост цен на следующие товары:

- энергоносители

- промышленные металлы

Что касается базовой инфляции, то Пауэлл может выдохнуть. В августе она начала остывать и снизилась до 4% год к году. А вот цены на энергоносители (нефть, газ, уголь) и на промышленные металлы (особенно алюминий) продолжают разгоняться. Они угрожают взорвать рост инфляции, спровоцировать её ускорение.

Инвесторы ждут сокращения стимулов от ФРС с мая этого года, но каждый раз регулятор оставляет их в силе, находя для этого новые:

- поводы

- доводы

За 2 месяца рынок уже полностью учёл в котировках грядущее сокращение стимулов. Даже если первоначальная реакция на новость о сокращении стимулов будет негативной, затем может последовать быстрый выкуп. Если же ФРС оставит стимулы без изменений, то реакцию рынков предсказать практически невозможно, потому что ожидания перенесутся на следующее заседание. А индексы так и застрянут в унылом боковичке вблизи своих исторических максимумов. Это не самая комфортная ситуация для инвесторов.

Смягчить реакцию рынков на итоги заседания ФРС могут длинные выходные в следующих странах:

- Китай

- Япония

На этой неделе с понедельника по четверг торговые площадки стран не будут работать. Обратите на это внимание!

Можно ожидать спокойного начала недели с низкой волатильностью вплоть до оглашения результатов заседания ФРС в среду.

Сейчас над рынком дамокловым мечом висят:

- возможное повышение налогов в Штатах

- завершение финансового года в США в конце сентября

С другой стороны, драйвером для роста может стать возможное утверждение плана расходов на социальное обеспечение объёмом в 3,5 триллиона долларов.

Вопрос здесь только в том, какой из этих факторов перевесит?

Американский рынок

На прошлой неделе ни один из секторов американского рынка акций не показал значительной динамики. Немного лучше других смотрелся лишь энергетический сектор, потому что продолжается рост цен на энергоносители:

- нефть

- газ

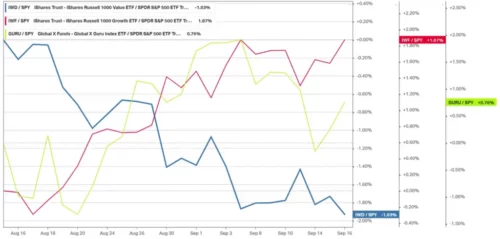

Динамика фондов акций роста и стоимости и хедж-фондов с 16 августа по 18 сентября 2021 года

Инвесторы сохраняют интерес к фондам, которые инвестируют в акции роста, и прежде всего — в акции технологических компаний, которые входят в индекс NASDAQ-100. Также присутствует интерес к хедж-фондам, которые могут зарабатывать, даже когда рынок падает. А вот фонды, которые инвестируют в акции стоимости, заметно отстают сейчас по популярности у инвесторов.

Управляющие активами не спешат ребалансировать портфели, даже несмотря на то, что финансовый год подходит к концу.

На этой неделе в США выйдет несколько интересных корпоративных отчётов. 21 сентября отчитались:

- Adobe

- FedEx Corporation

23 сентября, после заседания ФРС, отчитаются:

- Nike

- Costco Wholesale Corporation

- Accenture

Отчёт FedEx Corporation

FedEx Corporation — это американская компания, которая предоставляет по всему миру услуги:

- почтовые

- курьерские

- логистические

Флот грузовых самолётов FedEx Corporation — один из крупнейших в мире. Он состоит из более чем 600 воздушных судов.

В понедельник FedEx Corporation отчиталась за следующие периоды:

- квартал

- финансовый год

Консенсус-прогноз по выручке был 21,8 миллиарда долларов (+13% год к году), а по прибыли на акцию (EPS) — 5 миллиардов долларов (+2,5% в годовом выражении).

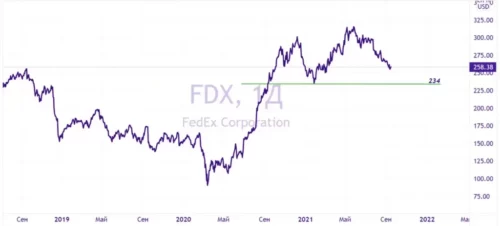

График динамики акций FedEx Corporation с сентября 2018 года по сентябрь 2021 года

Отчёт оправдал прогнозы, однако акции компании отреагировали на него падением, так как FedEx Corporation видит определённые риски.

Если акции протестируют поддержку в $234, бумаги могут стать интересными для покупки на перспективу года или чуть больше с целями в районе $300.

Сейчас с покупкой компании лучше не спешить. В последние месяцы наблюдались высокие цены на топливо, которые пока ещё не отражены в отчётности компании. Но в будущих отчётах их негативное воздействие может ярко проявиться.

Логистические компании первыми выигрывают от бурного восстановления экономики.

Сейчас консенсус-прогноз по акциям FedEx Corporation составляет более 30%. Речь идёт о подъёме к уровню $342.

Котировки FedEx Corporation в сентябре 2021 года

| Текущая | Поддержка | Целевая | |

| Цена бумаг ($/акцию) | 230 | 234 | 300 |

Металлы, нефть и газ

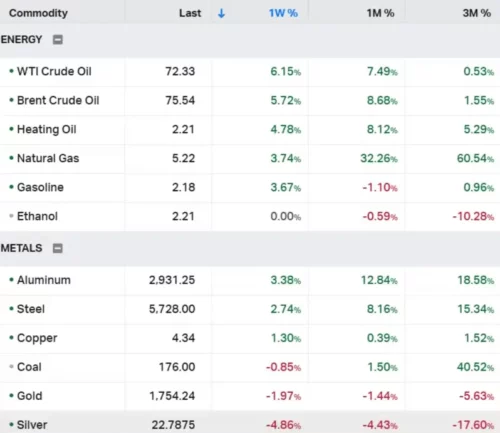

Цены на энергоносители и металлы в сентябре 2021 года

Драгоценные металлы остаются под давлением. Аутсайдерами прошлой недели на товарном рынке стали:

- золото

- серебро

По мнению большинства аналитиков:

Они всё ещё не достигли тех целей, которые можно считать благоприятными для покупки.

Удивляют своей волатильностью, непредсказуемостью и количеством событий, которые происходят в секторе:

- нефть

- газ

Природные катаклизмы в США снизили поставки нефти до такого уровня, что Международное энергетическое агентство (МЭА) спрогнозировало восстановление предложения на нефтяном рынке только лишь в октябре!

По данным Управления энергетической информации США:

В сентябре добыча нефти будет на 713 тысяч баррелей в сутки ниже, чем до урагана.

Поставки нефти на перерабатывающие заводы восстановятся только лишь в октябре. Нехватка предложения может продолжить оказывать нефтяным ценам поддержку.

В итоге рост цен и падение предложения на рынке нефти привели к тому, что Китай и США готовы распечатывать свои стратегические резервы. Китай готов продавать нефть из резервов 24 сентября, а поставка нефти из стратегических резервов США запланирована на период с 1 октября по 15 декабря.

Продажа нефти Китаем и США из стратегических запасов

| Китай | США | |

| Намеченная дата продажи нефти | С 24 сентября 2021 года | 1 октября – 15 декабря 2021 года |

Китайско-американская нефтяная интервенция:

- сгладит дефицит предложения

- снизит цены в октябре

Однако её эффект не будет продолжительным, потому что обеим странам в будущем придётся пополнять свои резервы, которые они сейчас распечатывают.

К рекордному росту цен на газ приложила руку политика.

Фьючерсы на природный газ с 2013 года по сентябрь 2021 года

Цены получили поддержку и из-за разгула стихии в США.

Всё это нарушило добычу и поставку газа.

С большой долей вероятности цены на газ продолжат расти и дальше, потому что отопительный сезон в Европе стартует в течение месяца.

На этой неделе произойдёт событие, которое может немножко остудить газовый рынок. Это ежемесячный аукцион бронирования мощностей на транспортировку газа из России через:

- Польшу

- Украину

Есть надежда на то, что Газпром заявит о намерении увеличить экспорт газа европейским потребителям на аукционе.

Российский рынок и рубль

Денежно-кредитные условия в России продолжают ужесточаться. Это должно было бы давать рублю поддержку, но в жизни всё посложнее, чем в теории.

По данным Банка России:

Инфляционные ожидания в стране в августе достигли 12,5%. При этом инфляция находится на уровне 6,7%. Средняя максимальная ставка по депозитам в 10 крупнейших банках, по итогам 3 декады августа, выросла с уровня 6,1% до уровня почти 6,2%.

Средняя максимальная ставка по депозитам в крупных банках в сентябре 2021 года

| Было | Стало | |

| Ставка (%) | 6,1 | 6,2 |

Инфляция и инфляционные ожидания остаются выше ставок по банковским вкладам. Сберегать деньги в рублях категорически невыгодно.

Процентный канал монетарной политики Банка России работает слабо. Поэтому главное значение для курса рубля сохраняют сырьевые рынки.

Учитывая, что цены на нефть скоро могут начать снижаться, вполне вероятно, что на этой неделе рубль начнёт слабеть. Это риск.

На этой неделе рубль будет реагировать на заседание ФРС по монетарной политике. Дальнейшие разговоры об её ужесточении негативно повлияют на курс российской валюты.

Я думаю, что любое укрепление рубля сейчас — это повод для покупок долларов с расчётом на возврат к уровню в 75 рублей на горизонте примерно 12 месяцев.

Рубль в сентябре 2021 года

| Текущее | Прогнозируемое | |

| Значение (руб./$) | Ниже 72,7 | 75 |

Российский фондовый рынок, как и все остальные рынки мира, ждёт заседания американского регулятора по ставке. Хотя даже в случае ужесточения монетарной политики в США российский рынок акций только выиграет от этого. В случае ужесточения монетарной политики в США инвесторы могут начать:

- фиксировать прибыль

- перебрасывать деньги на недооцененные рынки

В условиях растущих цен на сырьё российский рынок может показаться им привлекательным. Хотя пути денег неисповедимы.

Индекс Мосбиржи, фондовый индекс РТС и график динамики акций Газпрома

Российские акции пока рано сбрасывать со счетов. Но я считаю, что нужно быть осторожными.

До среды российский рынок будет оставаться в консолидации, а к началу октября может начать проявлять слабость. Это основной сценарий. Но до наступления октября нас ждёт ещё очень много важных интересных событий.

Ещё смотрите наше свежее видео на YouTube: https://www.youtube.com/watch?v=4WwQcby4W2E