Динамика рынков

Закончилась ещё одна насыщенная неделя, на которой было много событий. Динамика мировых индексов с февраля по июнь 2021 года

Динамика мировых индексов с февраля по июнь 2021 года

В четверг индексы снижались. Хуже всех показал себя технологический NASDAQ. Основные же бенчмарки остаются вблизи достигнутых максимумов. О сломе растущего тренда речи пока не идёт. Пока все движения на рынке больше напоминают нам боковое движение.

Крупные фонды выполнили ребалансировку портфелей и предпочли занять выжидательную позицию. Частные инвесторы сосредоточились на новостной торговле отдельными акциями.

График динамики акций AMC Entertainment Holdings с марта по июнь 2021 года

Некоторые инвесторы ставят попкорн выше фундаментальных показателей. Эти движения завораживают, но они больше похожи на абсурдные спекулятивные игры.

Я хочу предостеречь вас от участия в таких развлечениях, потому что, купив акцию без фундаментальной оценки, можно очень надолго в ней застрять.

Центробанки, геополитика и экономика

С одной стороны, инвесторы боятся достигнутых рыночных максимумов. Часть из них предпочитает зафиксировать прибыль. Это обычный человеческий фактор. С другой стороны, продажам поспособствовали новости, самая главная из которых — это снижение объёма корпоративных облигаций на балансе Федеральной резервной системы.

Здесь речь идёт о бумагах, которые Федрезерв покупал в разгар пандемии, чтобы успокоить рынок тогда. Объём корпоративных облигаций небольшой — всего порядка 14 миллиардов долларов. Их продажи не окажут существенного влияния на рынок.

Однако новость была расценена как сигнал для инвесторов, что Федрезерв начинает постепенно сворачивать свои стимулы.

Сейчас Федрезерв всё ещё продолжает ежемесячно покупать долговые бумаги на 120 миллиардов долларов. Но инвесторы опасаются того, что если и эту грандиозную программу начнут сокращать, то ликвидности для того чтобы поддержать дальнейший рост рынка, может оказаться недостаточно, причём даже в условиях сохранения Федрезервом низких ставок.

Выкуп корпоративных и долговых облигаций ФРС

| Корпоративные облигации | Долговые облигации (ежемесячный выкуп) | |

| Сумма (млрд. долларов) | 14 | 120 |

Макроданные США

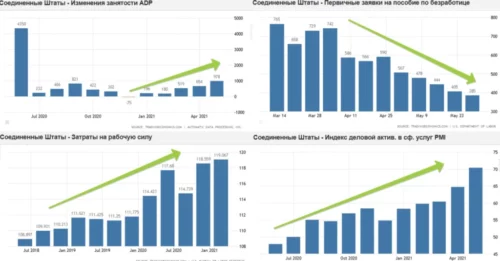

Заявки на пособие по безработице в США в 2019-2021 гг

| 2019-2020 гг (до пандемии) | 2021 год | |

| Количество заявок (тыс. шт.) | 280 | 385 |

По данным ADP:

Занятость в несельскохозяйственном секторе США выросла почти на 980 тысяч. На сельскохозяйственный сектор приходится 80% экономики США.

Одновременно выросли зарплаты сотрудников, а индексы деловой активности PMI поставили новые рекорды. PMI в секторе услуг переписал свой исторический максимум и поднялся выше отметки 70 пунктов.

В пятницу вышли не совсем звёздные данные по рынку труда. Но это-то рынкам и понравилось. Экономика ещё не разогрелась до максимума. Возможно, ликвидность ещё сохранится.

Рост экономических показателей говорит о позитивных сдвигах в экономике. Но рынки воспринимают его неоднозначно. Деньги, предоставляемые ФРС, связывает рост:

- зарплат

- занятости в реальном секторе экономики

- деловой активности

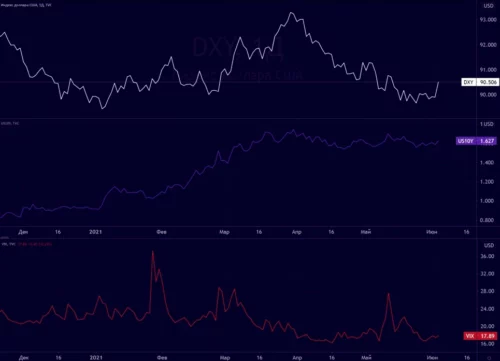

На фоне ожиданий по поводу сокращения стимулов от ФРС происходит укрепление доллара.

Динамика DXY, доходности по 10-летним облигациям США и VIX с декабря 2020 года по июнь 2021 года

Такие движения говорят о сокращении ликвидности на рынках. Снижение ликвидности приводит к росту волатильности. Индекс волатильности VIX (индекс страха) снова пошёл наверх. Это всё негатив для рынков:

- акций

- сырья

Это отразилось на настроениях инвесторов в четверг.

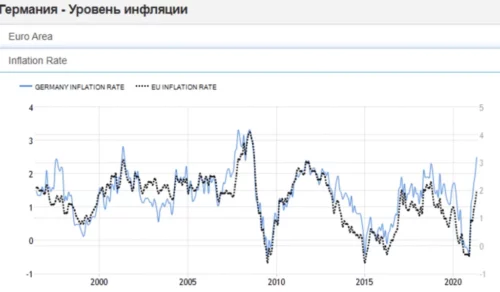

Уровень инфляции в Германии с 1995 года по июнь 2021 года

Это начинает беспокоить инвесторов. У ЕЦБ вслед за ФРС могут возникнуть вопросы, стоит ли продолжать программу выкупа облигаций? Ведь еврозона выходит из пандемии с огромным долгом, который рано или поздно нужно возвращать.

Пара доллар США и юань с 2010 года по июнь 2021 года

Тогда ЦБ Китая девальвировал валюту, чтобы поддержать экспорт и экономику страны. Однако ЦБ Китая меняет свою риторику. Он снова хочет ослаблять юань.

Одновременно с этим правительство Поднебесной начинает оказывать господдержку своим компаниям:

- производителям

- экспортёрам

Вводится регулирование цен на металлы, которое позволит понизить издержки производителей.

Всё это может дать новый толчок к росту экономики Китая.

На этой неделе Организация экономического сотрудничества и развития пересмотрела прогнозы по росту китайской экономики в 2021 году до уровня 8,5%.

Мировая экономика приближается к своим доковидным уровням. Но на фоне роста экономики с рынка будет постепенно уходить ликвидность. Это может выражаться в периодических всплесках волатильности и затяжных боковых движениях в индексах и акциях.

Пожалуйста, обратите на это внимание! Я не думаю, что впереди будет такой же год роста, как и 2020.

Рынок США

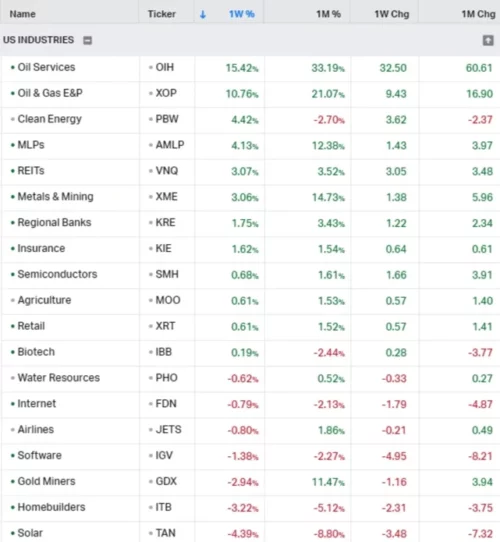

На этой неделе на американском рынке выделился нефтегазовый сектор.

Рост и падение американских акций по секторам экономики

- финансовый сектор

- ретейл

- полупроводниковые компании

За неделю в аутсайдерах оказались:

- золотодобытчики

- интернет-компании

- производители программного обеспечения

С расчётом на постепенное снятие карантинных мер по-прежнему сохраняют свою привлекательность акции:

- авиаперевозчиков

- гостиничного бизнеса

- ретейла

- производителей одежды и питания

- рестораторов

- автопроизводителей

Многие исследования говорят вот о чём:

Сильный рост цен на недвижимость смещает интерес населения в сторону более доступных объектов для покупки — автомобилей, в том числе электрокаров.

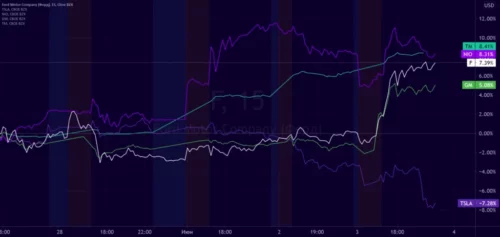

Динамика акций автопроизводителей с 28 мая по 4 июня 2021 года

- Ford Motor Company

- General Motors Company

- Toyota Motor Corporation

Акции Tesla показали снижение на 7%. Причинами этого являются:

- новость об отзыве нескольких тысяч автомобилей Tesla

- рост конкуренции

Рост и падение акций автопроизводителей в мае-июне 2021 года

| Ford Motor Company, General Motors Company, Toyota Motor Corporation | Tesla | |

| Динамика котировок (%) | +7-9 | -7 |

Ford Motor Company, General Motors Company и Toyota Motor Corporation имеют площадки для быстрого серийного запуска новых авто. А Tesla только лишь инвестирует в новые производственные площадки. Компания повысила цены на следующую свою продукцию:

- автомобили

- солнечные батареи для домов

Ford Motor Company, General Motors Company и Toyota Motor Corporation производят транспорт:

- легковой

- грузовой

После снятия ограничений грузовой транспорт будет очень востребован, потому что компании будут обновлять и расширять свои автопарки. Поэтому акции Tesla, у которой пока не развито направление коммерческого транспорта, на этом фоне выглядят аутсайдерами.

Поддержка со стороны сезона отчётностей для рынка США почти исчерпана. Сезон отчётностей фактически завершился. Наступает лето. Портфельные управляющие, руководители компаний и фондов, частные инвесторы — тоже люди, которые хотят отдохнуть. Происходит частичная фиксация прибыли по акциям и ребалансировка портфелей в сторону отдельных более долгосрочных идей.

Экономика продолжает своё восстановление, но финансовые рынки в летний сезон будут реагировать на макроданные более спокойно, а внимание частных инвесторов будет сосредоточено на отдельных корпоративных новостях, если не будет сюрпризов в Джексон-Хоуле в августе.

Товарные рынки: металлы и нефть

Динамика металлов с 10 мая по 5 июня 2021 года

Цены на металлы выражаются в долларах, поэтому для них укрепление американской валюты — это негативный фактор. Рост индекса доллара стал одним из драйверов снижения цен на металлы.

Ещё один фактор снижения цен — это постепенное восстановление баланса спроса и предложения на рынке металлов. Восстанавливаются логистические цепочки, спрос и предложение восстанавливают равновесие, и цены постепенно стабилизируются. Как раз об этом и говорит Джо Байден.

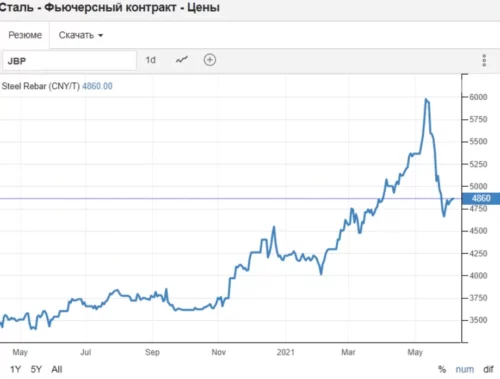

Фьючерс на сталь с мая 2020 года по июнь 2021 года

Если металлы показывают динамику хуже рынка, то возникает логичный вопрос: насколько высоки риски слишком быстрого разгона цен? Я думаю, что риски не очень высоки, точно не во всех ценовых категориях.

Сейчас нужно бояться дефляции, когда происходит снижение общего уровня цен на товары и услуги. При дефляции людям неинтересно тратить деньги. Если цены на товары и услуги со временем снижаются, то это стимул откладывать покупки, потому что потом будет дешевле. Такая потребительская модель поведения является негативной для экономики.

ФРС и ЕЦБ пока не боятся инфляции. В центробанках считают:

Даже если она выйдет за пределы многолетних значений, это будет краткосрочный скачок, за которым потом последует снижение.

Сейчас все попытки перейти в драгметаллы как в защитный инструмент на случай высоких инфляционных рисков могут обернуться разочарованием.

Сейчас важен спрос в следующих активах:

- драгметаллы

- промышленные товары

Этот фактор наиболее выражен в серебре, которое широко востребовано в производстве:

- чипов для электрокаров

- оборудования для альтернативной энергетики года по июнь

- сетей 5G и 6G

На этой неделе завершилось заседание ОПЕК+. Оно оказалось коротким. Все министры отметили восстановление мировой экономики и единодушно подтвердили апрельский план по восстановлению добычи в июне и июле.

График динамики цен на нефть с 2019 года по июнь 2021 года

Нефть — это:

- сырьё

- биржевой товар, который подвержен разнообразным манипуляциям

В разгар пандемии наблюдались отрицательные цены на нефть.

На рынке нефти много различных спекулятивных инструментов и участников, которые занимаются куплей-продажей бумажной нефти, не имея к реальной нефтяной индустрии никакого отношения.

Экономика восстанавливается, спрос будет расти, нефть дорожает.

Сейчас нефть по инерции продолжает расти. Она игнорирует восстановление искусственно ограниченной добычи у сланцевых компаний. Пока ОПЕК+ не вмешивается в ситуацию, выжидая и наблюдая.

Я склоняюсь к тому, что в обозримой перспективе нефть будет оставаться в диапазоне $60-75. Возможны колебания.

Корреляция нефтяных котировок с ценами на медь с мая 2019 года по июнь 2021 года

Российский рынок и рубль

На этой неделе на российском рынке главные новости были связаны с национальной валютой.

Министр финансов Антон Силуанов немножечко удивил, заявив:

Российский Минфин решил полностью избавиться от доллара во вложениях средств в Фонд национального благосостояния (ФНБ).

Силуанов сообщил:

Доля доллара в новой структуре ФНБ составит 0%, евро — 40%, юань — 30%, золото -20%, фунт и японская иена — по 5% каждая.

Министерство хочет привести ФНБ в соответствие с новой структурой в течение месяца — до первой декады июля. Сейчас структура ФНБ такова:

- доллар — 35%

- евро — 35%

- юань — 15%

- фунт — 10%

- иена — 5%

Структура ФНБ

| Текущая | Новая | |

| Доллар (%) | 35 | 0 |

| Евро (%) | 35 | 40 |

| Юань (%) | 15 | 30 |

| Фунт (%) | 10 | 5 |

| Иена (%) | 5 | 5 |

| Золото (%) | — | 20 |

Перемены значимые. Но тут недостаточно смотреть только лишь на структуру ФНБ. Мы с вами должны рассмотреть золотовалютные резервы России в целом, а они состоят из 2 частей:

- Резервы ЦБ — 484 миллиарда долларов

- Ликвидная часть Фонда национального благосостояния — 116 миллиардов долларов

Избавление от доллара будет происходить так. Власти перебросят доллары из ФНБ в резервы ЦБ, а оттуда перечислят в фонд:

- евро — 5 миллиардов долларов

- юани — 17 миллиардов долларов

- золото — 23 миллиарда долларов

В итоге общая структура золотовалютных резервов не поменяется. Объём долларов на балансе государства также не поменяется.

Аналитики Промсвязьбанка, главный экономист ING по России, начальник Центра разработки стратегии Газпромбанка в один голос говорят:

Операция пройдёт внутренней проводкой и не затронет ни рынок золота, ни валютный рынок.

Если бы дело обстояло иначе, то были бы заявлены изменения в структуре ЗВР. Но их нет.

Власти понимают, что ФНБ — это активы правительства, которые, в отличие от резервов ЦБ, могут быть арестованы или заморожены в случае исков, связанных с ЮКОСом или сбитым Boeing. По закону «О Центральном банке Российской Федерации (Банке России)» наш Центробанк не отвечает по обязательствам государства.

Изменения призваны снизить геополитические риски.

Распределение активов Банка России в иностранных валютах и золоте с 1 января 2020 года по 1 января 2021 года

Доллар — это международная резервная валюта, большая часть расчётов происходит в долларах.

На предстоящей неделе ожидаются важные новости по рублю.

В пятницу, 11 июня, состоится заседание ЦБ по ставке. По прогнозам аналитиков:

Ставку повысят на 25 базисных пунктов до уровня 5,25%.

Эти ожидания уже заложены рынком, так что не стоит ждать сильных колебаний по рублю.

Повышение ставки, даже предсказуемое и уже учтённое, всё равно является негативом для рынков. Ликвидность снижается, и компаниям становится всё сложнее рефинансировать свои кредиты. Издержки компаний повысятся.

В следующих сезонах отчётностей, несмотря на радужные прогнозы по росту российской экономики, мы можем увидеть не такие уж и радужные показатели чистой прибыли по компаниям.

Отложенным риском для российского рынка являются:

- повышение ставки

- снижение ликвидности

Индекс Московской биржи с июля 2020 года по июнь 2021 года

Это может намекать нам на то, что участники рынка чрезмерно оптимистичны. Поэтому будьте осторожны и не теряйте бдительность.

Из факторов поддержки для наших индексов можно выделить:

- заканчивающийся дивидендный сезон

- рост нефти, потенциал которого выглядит ограниченным

На рынке сокращается ликвидность. Это может привести к повышению волатильности и негативно отразиться на российских индексах.

На следующей неделе в понедельник в России выходят данные по инфляции. Если они окажутся намного выше прогнозов, то Банк России может повысить ставку сразу на 0,5%. Это станет сюрпризом для рынка, ведь это не заложено в цену. Это может быть негативом для российских фондовых индексов.

Выводы

На предстоящей неделе Европейский Центробанк опубликует решение по ставке. Заседание ЕЦБ состоится в четверг. Четверг будет напряжённым, потому что в этот день также выйдут данные по инфляции в Соединённых Штатах Америки.

На будущей неделе нельзя исключать всплесков внутридневной волатильности, особенно в отдельных бумагах. В такие моменты инвесторам нужно оставаться спокойными, не поддаваться эмоциям и воздерживаться от особенно активных действий.

Я думаю, что сейчас волатильность будет возрастать по мере сокращения ликвидности. К этому нужно быть готовыми. Не нужно надеяться на стабильный и регулярный рост широкого рынка. Как мне кажется, времена лёгкого безоткатного заработка на индексах подходят к концу.

Это не значит, что не нужно покупать фонд на S&P 500. На мой взгляд, это всё равно остаётся лучшей инвестицией для людей, которые не хотят делать рынки своей профессией.

Акции, облигации и ETF мы покупаем через брокера Тинькофф Инвестиции. Можете с нами, сейчас там крутой обучающий мини-курс, после прохождения которого вам дарят акции на сумму до 25 тысяч рублей. Получить бонус просто так можно по нашей партнёрской ссылке

Ещё мы инвестируем в IPO через платформу United Traders. Если не знаете, что это такое — читайте наш подробный обзор в этой статье и инвестируйте вместе с нами.

Ещё смотрите наше свежее видео на YouTube: https://www.youtube.com/watch?v=lDi_0L-kiAI