Какие стратегии лежат в основе каждого из новых смарт-фондов от Сбера? Что там по комиссиям? Достойны ли новые смарт-фонды от Сбера того, чтобы их добавить в свой портфель?

Про смарт-фонды от Сбера — в видео ниже.

Новые фонды от Сбера

9 июня на Московской бирже была запущена линейка «умных» биржевых фондов, которые позиционируются как линейка продуктов, каждый из которых соответствует определённому уровню доходности и риска, которые комфортны для инвестора.

Фонды рассчитаны на максимально широкую аудиторию, в том числе и на новичков. Предполагается, что каждый может подобрать себе фонд по душе из линейки.

Сбер утверждает:

Для того чтобы выбрать фонд, нужно всего лишь определиться со своими финансовыми целями и понять, какой уровень риска для вас комфортен.

В линейке есть следующие портфели:

- консервативный

- осторожный

- взвешенный

- прогрессивный

- динамичный

В каждом из фондов — широкий набор ценных бумаг:

- акции

- облигации

- ряд инструментов денежного рынка

Цена одного пая демократичная — всего лишь 10 рублей. Это общая цена для всех фондов.

Это в целом тенденция для российских БПИФов, потому что порог входа снижается.

Правила доверительного управления фондами спрятаны в глубины сайта. Без помощи оператора их сложно найти.

Если кто-то из вас захочет самостоятельно покопаться в официальных документах фонда, их можно найти так. Заходите на сайт Сбер Управление Активами, выбираете верхнюю строку «Раскрытие информации» во вкладке «ПИФ» (3 ряд) и колонку «Биржевые паевые фонды». Вот такой вот непростой путь к истине.

Консервативный смарт-фонд SBCS

Инвестдекларация фонда говорит нам:

Цель — соответствовать показателям Sber Conservative Smart Index, который рассчитывается Sberbank CIB.

Консервативный индекс от Сбера

- облигациями федерального займа

- корпоративными облигациями

Всё выглядит устойчиво.

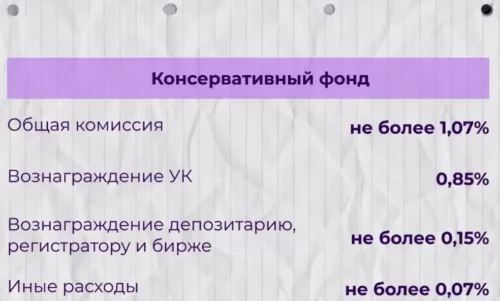

Комиссии консервативного фонда от Сбера

- 0,85% — это вознаграждение УК

- не более 0,15% — это вознаграждение спецдепозитарию, регистратору и бирже

- 0,07% — это иные расходы

Это дорого за простую стратегию без изысков, когда на отечественном рынке есть более привлекательные альтернативы:

- фонд денежного рынка ВТБ Ликвидность (VTBM), у которого комиссия 0,4%

- безопасный фонд на краткосрочные облигации США с рублёвым хеджем FXMM от FinEx с комиссией 0,49%

- краткосрочные гособлигации США без рублёвого хеджа FXTB от FinEx с комиссией 0,2%

Сравнение комиссий российских фондов

| Консервативный фонд от Сбера | Фонд ВТБ Ликвидность | Фонд FXMM | Фонд FXTB | |

| Комиссия (%) | 1,07 | 0,4 | 0,49 | 0,2 |

По стратегии «умного» фонда от Сбера, вы не получите высокой доходности. Она будет чуть выше, чем у банковского депозита. Фонд подходит для хранения кеша в ожидании просадок.

У меня встаёт вопрос: «Насколько целесообразно хранить свои деньги в фонде с таким размером комиссий?» На мой взгляд, это не очень оправданно.

Осторожный смарт-фонд SBRS

У осторожного смарт-фонда уровень риска немножечко повыше. В основе стратегии лежит следование одноимённому индексу от Sberbank CIB — Sber Careful Smart Index.

Осторожный индекс от Сбера

- инструменты денежного рынка — 60%

- корпоративные облигации — 30%

- российские акции — 10%

Это доли активов только лишь на момент старта индекса. На деле в осторожный фонд в разные временные промежутки могут входить только акции компаний:

- отечественных

- американских

1/3 от активов фонда может занимать золото.

Осторожный фонд можно назвать таковым лишь с некоторыми оговорками. Судя по официальным документам, возможны ситуации, когда фонд будет состоять на большую долю из акций.

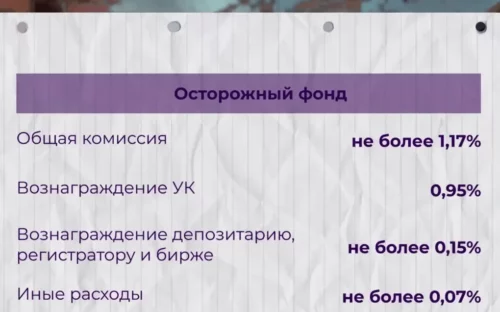

Комиссии осторожного фонда от Сбера

- 0,95% — это вознаграждение УК

- не более 0,15% — это вознаграждение депозитарию, регистратору и бирже

- не более 0,07% — это иные расходы

Это много.

Ещё у осторожного фонда могут возникать дополнительные расходы. Покупка американских акций у нас происходит через приобретение фонда на S&P 500 (SPY), а его комиссия — 0,09%. Покупка золота тоже происходит через зарубежный фонд с комиссией 0,4%. В итоге получаются высокие комиссии на вполне привычные инструменты, которые утрамбованы в одном фонде.

Дополнительные комиссии осторожного фонда от Сбера

| Покупка акций США | Покупка золота | |

| Комиссия (%) | 0,09 | 0,4 |

Взвешенный смарт-фонд SBWS

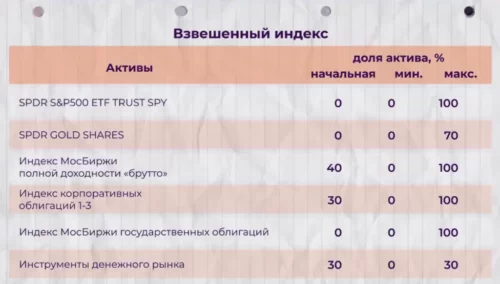

У взвешенного фонда ещё более высокая степень риска. В основе стратегии лежит одноимённый индекс — Sber Weighted Smart Index.

Взвешенный индекс от Сбера

- инструменты денежного рынка — не более 30%

- облигации — 30%

- акции российских компаний — 40%

В разные временные периоды во взвешенный фонд могут добавляться:

- американские акции

- золото

Драгоценный металл может составлять почти 2/3 всего фонда.

При этом не стоит забывать о возможных допкомиссиях за следующие активы:

- американские акции

- золото

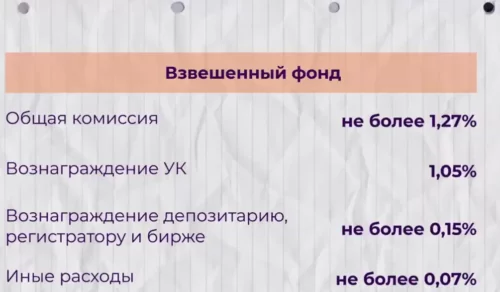

Комиссии взвешенного фонда от Сбера

- 1,05% — это вознаграждение УК

- не более 0,15% — это вознаграждение спецдепозитарию, регистратору и бирже

- не более 0,07% — это иные расходы

Плюс присутствуют допрасходы из-за покупки зарубежных ETF, которые не включаются в базовую комиссию.

Чем больше акций — тем больше расходов. На примере взвешенного фонда Сбер показал нам, как устроены разработанные сценарии:

- доходности

- возможного снижения

Это очень любопытный момент.

Для взвешенного смарт-фонда среднегодовая доходность на горизонте 3 лет составляет:

- 10% — при нейтральном сценарии

- 16,3% — при позитивном сценарии

- 3,8% — при негативном сценарии

В инвестдекларации фонда прописано:

В случае стрессовых и кризисных явлений на рынках снижение стоимости БПИФа может составлять до 20%. Сценарии не могут рассматриваться как гарантии или даже ориентир доходности.

На мой взгляд, это выглядит как реклама, ориентированная на новичков, которые не хотят глубоко вникать, а пришли заработать. Людей с более-менее сложившимся представлением о рынке формулировки с точными цифрами могут только насторожить. Люди понимают, что никто не может наверняка знать будущего, тем более в таких точных значениях.

Прогрессивный смарт-фонд SBPS

Один из самых рискованных фондов в линейке — прогрессивный — следует за одноимённым индексом: Sber Progressive Smart Index.

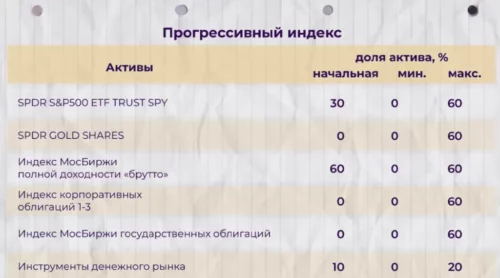

Прогрессивный индекс от Сбера

- российский рынок — 60%

- Америка — 30%

Риск заметно вырос, но 1/10 часть на старте торгов — всё ещё в инструментах денежного рынка. Максимальная доля этого актива здесь может составлять только лишь 20%.

Количество вариантов по составу фонда существенно выросло. Каждый из активов, кроме денежного рынка, может доходить до 60% от всей структуры фонда. Пока что именно здесь возможно максимальное разнообразие.

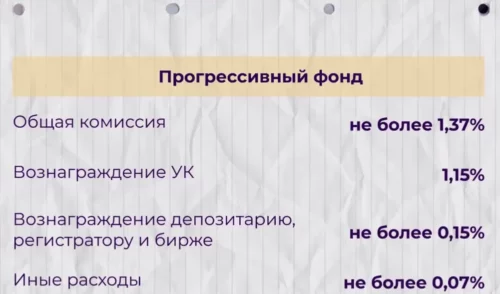

Комиссии прогрессивного фонда от Сбера

- 1,15% — это вознаграждение УК

- не более 0,15% — это вознаграждение депозитарию, регистратору и бирже

- 0,07% — это иные расходы

Шире диверсификация — шире расходы. Не следует забывать про дополнительные комиссии зарубежных фондов.

Динамичный смарт-фонд SBDS

Динамичный фонд — самый рискованный, но при этом потенциально самый высокодоходный. В основе лежит индекс Sber Dynamic Smart Index.

Динамичный индекс от Сбера

- Россия — 60%

- Америка — 40%

Не исключается, что в фонд со временем могут быть добавлены:

- ОФЗ

- корпоративные облигации

Их доли могут доходить до 60%. Инструменты денежного рынка тут сведены к минимуму — в лучшем случае 10%.

Возможность добавления инструментов в «умные» фонды от Сбера

| Осторожный | Взвешенный | Прогрессивный | Динамичный | |

| Золото | 1/3 | 2/3 | — | — |

| Инструменты денежного рынка (%) | — | — | 20 | 10 |

| Облигации (%) | — | — | 60 | 60 |

| Акции (%) | — | — | 60 | 60 |

- 1,35% — это вознаграждение УК

- 0,15% — это вознаграждение депозитарию, регистратору и бирже

- 0,07% — это иные расходы

Комиссии УК «умных» фондов от Сбера

| Консервативный | Осторожный | Взвешенный | Прогрессивный | Динамичный | |

| Вознаграждение УК (%) | 0,85 | 0,95 | 1,05 | 1,15 | 1,35 |

Мне не совсем понятно, чем обоснован такой размер комиссий? Любой желающий может повторить фонд, купив всего лишь 2 ETF с гораздо меньшими расходами.

Сводная таблица условий «умных» фондов от Сбера на старте

| Консервативный | Осторожный | Взвешенный | Прогрессивный | Динамичный | |

| Комиссия(%) | 1,07 | 1,17 | 1,27 | 1,37 | 1,57 |

| Инструменты денежного рынка (%) | 100 | 60 | 30 | 10 | — |

| Облигации (%) | — | 30 | 30 | — | — |

| Акции (%) | — | 10 | 40 | 90 | 100 |

Выводы

Смарт-фонды от Сбера очень разнообразны по уровню:

- риска

- потенциальной доходности

- комиссий

Однако в процессе состав фондов может очень сильно меняться. Некоторые из них могут быть очень похожими между собой.

Сбер Управление Активами считает свой продукт максимально:

- простым

- удобным

По их мнению:

Инвестор может таким образом избавиться от необходимости вообще ребалансировать свой портфель, потому что «умный» фонд делает всё за него.

Такой аргумент вызывает вопросы. Покупая фонды на индексы, инвестор получает готовый портфель с автоматической ребалансировкой, но при этом с более приятными комиссиями, например, от FinEx.

Идейно и содержательно смарт-фонды от Сбера напомнили мне что-то среднее между:

- уже легендарными инвестиционными облигациями Сбера — ИОС, которые стали историей, потому что ЦБ за них взялся

- вечными портфелями от Тинькофф Банка

От ИОС позаимствовали позиционирование — подгоним под ваши потребности:

- готовые инвестиционные решения

- прогнозируемый результат

У каждого смарт-фонда есть 3 базовых сценария развития с конкретными цифрами.

У Тинькофф Банка взяли начинку:

- валюта

- облигации

- акции

- золото

Сбер упаковал знакомую идею в продукты с разным уровнем риска.

Сбер решил пойти по пути наименьшего сопротивления. На рынке много новичков, которые хотят находить эффективные и простые решения. Сбер предоставляет им такие решения. Но на деле выясняется, что повторить фонд самостоятельно не так уж и сложно. А комиссия, которую хочет УК за посредничество, высоковата.

Мне кажется, это детский продукт, рассчитанный на новичков, которые не готовы разбираться и покупаются на симпатичные маркетинговые названия.

Поэтому при текущих условиях линейка смарт-фондов не показалась мне интересной. Возможно, в будущем она будет меняться: будут вноситься корректировки в инвестдекларацию, будут меняться комиссии, чего бы очень хотелось. Тогда в этом будет смысл. Но пока продукт от Сбера, на мой взгляд, продолжает общую печальную тенденцию, когда наши управляющие компании пытаются заработать на тренде инвестирования:

- пассивного

- индексного

Они пуляют в потребителя чередой невыгодных, неинтересных и непрозрачных продуктов, зарабатывая на комиссиях.

Я вам рекомендую быть очень осторожными. Внимательно разбирайтесь в биржевых ПИФах, которые вам предлагают самые разнообразные управляющие компании.